Reviewsantot.com – Mô hình cốc tay cầm hay cup and handle pattern là một trong những mô hình quan trọng trong đầu tư chứng khoán. Đặc biệt, đây là một trong những mô hình hay được nhà đầu tư sử dụng trong các phân tích kỹ thuật. Hãy cùng Reviewsatntot tìm hiểu ngay nhé!

Một trong những mô hình thường thấy ở các siêu cổ phiếu, mang về lợi nhuận khá tốt. Vậy mô hình này là gì, đặc điểm và cách giao dịch trong chứng khoán ra sao?

1. Mô hình cốc tay cầm là gì?

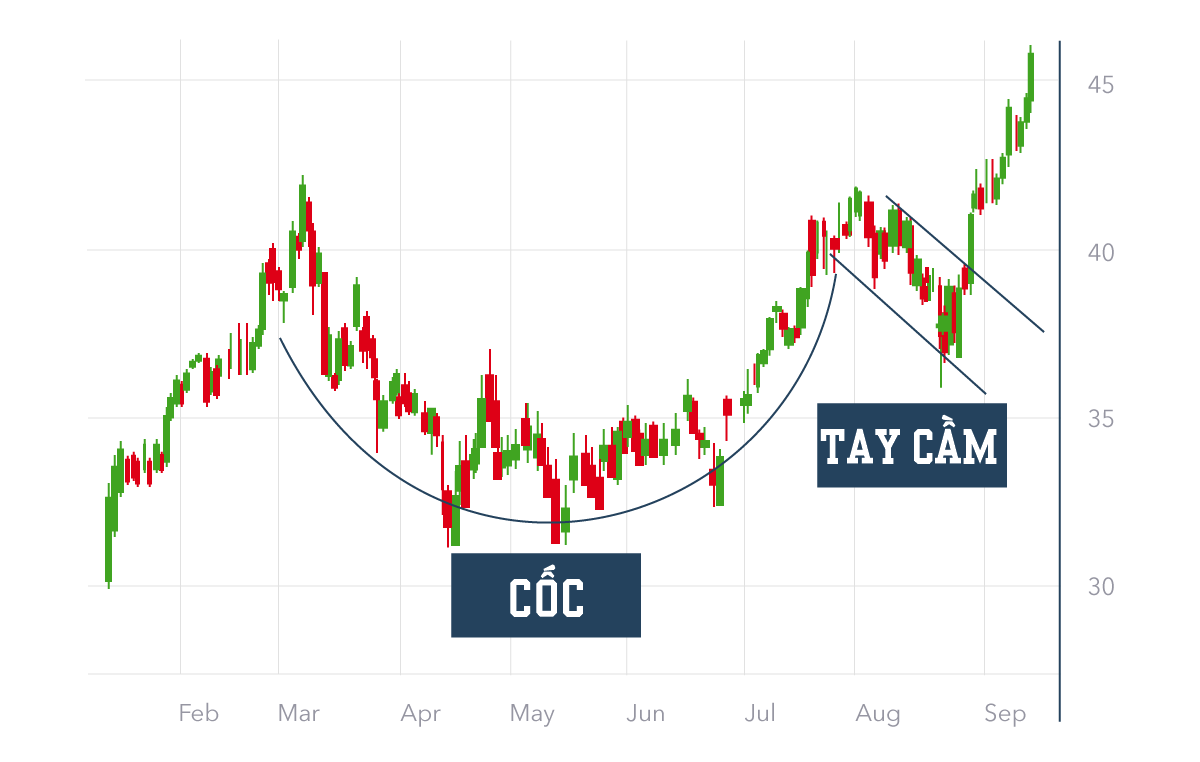

Mô hình cốc tay cầm (Cup and handle pattern) là một mô hình giá trong chứng khoán, có hình dạng như chiếc cốc có quai, phần thân là chữ “U” và phần quai/tay cầm là hình chữ “V” chữ “U” nhỏ hơn.

Chuyên gia phân tích kỹ thuật chứng khoán William J.O’Neil đã phổ biến mô hình này từ những năm 1980. Ông không phải người phát hiện ra mô hình này nhưng lại là người hoàn thiện nó khi nêu lên đặc điểm cũng như quá trình hình thành của nó.

2. Cách thành tố của mô hình cốc tay cầm

Mô hình sẽ gồm hai phần chính là phần cốc và phần quai hay tay cầm. Đường giá giảm xuống theo hình chữ U to tạo thành phần cốc, sau đó là một đợt giảm ít hơn tạo nên phần quai.

Phần cốc: Giá cổ phiếu sau chuỗi giảm gteiá bắt đầu có dấu hiệu tạo đáy và đi lên để tạo thành hình chiếc cốc, chữ U hay chữ V đều được;

Phần tay cầm: Khi giá cổ phiếu tăng lên đến đỉnh cốc nhiều nhà đầu tư sẽ bán ra để thu lợi nhuận hoặc hòa vốn. Lực bán khiến giá cổ phiếu giảm dần tạo thành vùng điều chỉnh. Đến khi nguồn cung cạn, phe mua thắng thế thì giá cổ phiếu bắt đầu hồi phục trở lại, tăng vượt khỏi phần tay cầm. Từ đây mô hình cốc tay cầm đã hoàn thiện.

3. Đặc điểm của mô hình

Với mô hình cốc tay cầm thuận (xuôi):

.png)

Phần thân cốc (cup):

Được hình thành sau một xu hướng tăng giá (uptrend);

Mức giảm khoảng 12% – 30%, tối đa 50% điểm bắt đầu từ miệng cốc đến đáy cốc;

Sau một thời gian, giá tăng lại từ đáy lên đến miệng cốc ít nhất từ 30% – 100%. Hai đỉnh của cốc có thể không bằng nhau, nhưng không nghiêng quá. ;

Thời gian hình thành thân cốc không cố định, lý tưởng là từ 03 – 06 tháng.

Phần tay cầm/quai (handle):

Phần tay cầm hơi lệch xuống dưới nằm ở nửa trên của chiếc cốc và trên đường MA200, bằng 1/3 so với thân cốc là đẹp nhất (tỷ lệ giảm thường từ 5% – 10% không vượt quá 15%).

Volume của phần quai thường nhỏ, thanh khoản mà cạn kiệt thì càng tốt, nghĩa là người bán không muốn bán.

Khi phần quai cầm tăng giá vượt quá ngưỡng kháng cự thì mô hình sẽ được xác nhận hoàn thiện.

Điểm breakout có khối lượng giao dịch tăng từ 40 – 50% so với mức trung bình của các phiên trước đấy.

Thời gian hình thành phần quai từ 01 – 04 tuần.

Với mô hình cốc tay cầm ngược:

.png)

Mô hình cốc tay cầm ngược hay mô hình cốc tay cầm đảo chiều xuất hiện trong xu hướng giảm kéo dài, hình dáng ngược lại với mô hình thuận.

4. Ý nghĩa và cách nhận biết mô hình

Nếu áp dụng đúng mô hình cốc tay cầm này thì khả năng nhà đầu tư thu về lợi nhuận cao, mức tăng giá có thể lên đến 20% – 35% (bằng chiều sâu của đáy).

Thực tế có nhiều lúc đường giá không đáp ứng đủ các tiêu chí dẫn đến mô hình cốc tay cầm thất bại. Vì vậy, nhà đầu tư nên xem xét kỹ các tiêu chí sau để nhận biết được mô hình:

– Chiều dài đáy cốc sẽ có hình chữ U hoặc chữ V, chữ U sẽ mang tín hiệu mạnh hơn;

– Độ sâu: Phần thân cốc không nên giảm quá sâu, nếu hơn 50% thì khả năng thất bại của mô hình khá cao;

– Không hình thành phần quai cầm: Bắt buộc mô hình phải có quai cầm, nếu giá không giảm xuống để tạo hình quai mà tăng lên ngay lập tức thì mô hình có khả năng không thành công được.

– Khối lượng giao dịch: Càng về đáy cốc thì khối lượng giao dịch càng giảm, phần quai có thanh khoản thấp khi giá bắt đầu điều chỉnh giảm đồng nghĩa với việc người bán ít đi, họ không muốn bán nữa. Vào phiên thấy xuất hiện cây nến breakout, tại đây khối lượng giao dịch tăng đột biến, đó chính là một dấu hiệu cho thấy mô hình đáng tin cậy.

– Retest: Không phải mô hình nào cũng có giai đoạn test lại (retest), nếu có thì nên kiểm tra lại mức kháng cự trước đó.

5. Cách giao dịch với mô hình cốc tay cầm trong chứng khoán

Giai đoạn hình thành nửa bên trái cốc, giá cổ phiếu sẽ giảm, người bán ra cũng ít dần, đến khi chiết khấu đủ sâu (từ 12% – 33% hoặc lên 40% – 50%) để hấp dẫn dòng tiền thì nhà đầu tư bắt đầu tích lũy cổ phiếu, thanh khoản thấp. Sau đó giá tăng trở lại, khối lượng giao dịch cũng tăng lên tạo thành nửa bên cốc còn lại.

Đường nối liền hai miệng cốc đóng vai trò là đường kháng cự. Khi giá chạm tới vùng miệng cốc, người nào còn giữ hàng từ đỉnh cũ sẽ có tâm lý bán đi để thu hồi vốn, còn nhà đầu tư bắt đáy thì bán chốt lời. Nhưng lúc này, lực cầu đủ sức hấp thụ mức cung nên cổ phiếu vẫn duy trì ở trạng thái tích cực trong xu hướng tăng, sự điều chỉnh giá bám sát với khối lượng giao dịch.

Giá cổ phiếu tăng trở lại, hình thành nên quai cốc. Xu hướng giá lúc này tăng bứt phá, vượt cả ngưỡng kháng cự.

Cách giao dịch với mô hình cốc tay cầm như sau:

Điểm vào lệnh

Vào lệnh tại điểm đáy phần tay cầm, cách này khá phổ biến. Điểm cách đỉnh cốc một đoạn bằng 1/3 chiều cao mô hình chính là vị trí lý tưởng nhất.

Vào lệnh khi giá phá vỡ khỏi phần tay cầm, mô hình được hoàn thiện. Không mua đuổi khi giá tăng trên 5% từ đỉnh tay cầm.

Vào lệnh tại vùng retest: chỉ xảy ra khi retest xảy ra, vào lệnh tại điểm giá quay lại và chạm vào đường hỗ trợ đã phá vỡ trước đó, nhưng nếu không xuất hiện thì nhà đầu tư sẽ bỏ lỡ cơ hội.

Giá mục tiêu (price target)

Với điểm mua sớm ở đáy của phần tay cầm khi mô hình chưa hoàn thiện, nên đặt mục tiêu ngắn hạn tại vùng mà đường kháng cự đi qua miệng cốc. Còn khi giá đã phá vỡ khỏi vùng tay cầm, mô hình lúc này đã hoàn thiện thì nên cân nhắc bán cổ phiếu ra để thu lợi nhuận.

– Khi đã đạt được lợi nhuận kỳ vọng nên bán ra từng phần;

– Tại vùng kháng cự trước đó nên bán ra từng phần;

– Khi cổ phiếu có dấu hiệu tạo đỉnh hoặc gãy xu hướng nên bán ra.

Khi nào nên cắt lỗ (Cutloss)

Mỗi nhà đầu tư phải có nguyên tắc riêng cho mình, không nên theo số đông. Dựa theo mô hình cốc ta có thể chọn thời điểm khi giá phá vỡ đường kháng cự đi qua miệng cốc theo hướng từ trên xuống hoặc thời điểm 5% – 7% so với giá mua.

6. Những lưu ý khi sử dụng mô hình

Để đảm bảo việc mô hình phát huy tác dụng, hãy chắc chắn xu hướng trước khi mô hình tiếp tục đã tăng ít nhất 30% so với trước đó. Điều này giúp nhà đầu tư suy đoán được xu hướng tăng giá sau khi hình thành mô hình.

Các nhà đầu tư mới chưa có quá nhiều kinh nghiệm thì nên đặt lệnh khi mô hình đã hoàn thiện trên biểu đồ giá. Chiều dài lý tưởng của phần cốc có thể duy trì tối thiểu là 7 tuần, nhờ đó trader mới xác định được xu thế giá một cách rõ ràng.

Không nên thực hiện giao dịch tại vị trí đáy cốc khi mô hình chưa thực sự hoàn chỉnh. Nhiều khi dấu hiệu báo sai thì rủi ro phát sinh rất lớn.

Phải cảnh giác đề phòng thời điểm công bố báo cáo tài chính vì giá lúc này có thể giảm giá rất mạnh.

Hạn chế việc tham gia thị trường giao dịch ở thời điểm giá đóng cửa vì rủi ro ở điểm dừng lỗ cũng như kích thước của vị thế mua/bán.

7. Những hạn chế của mô hình cốc tay cầm

Tuy ưu việt nhưng mô hình này cũng có khá nhiều nhược điểm:

Mất thời gian dài để mô hình hoàn thiện đầy đủ, từ 03 tháng – 01 năm;

Liên quan đến độ sâu của phần cốc: cốc sâu quá thì có thể cho ra tín hiệu sai, đôi khi mô hình không có tay cầm, khó nhận biết;

Tín hiệu của mô hình khá mơ hồ và cũng nhiều khi là tín hiệu giả, không chính xác;

Không đáng tin cậy khi áp dụng cho các cổ phiếu thanh khoản kém.

Tóm lại, mô hình cốc tay cầm khá hữu ích nhưng nhà đầu tư phải lưu ý, mô hình ngoài thực tế sẽ không dễ dàng xác nhận như trong lý thuyết, cần quan sát trong thời gian dài. Nhà đầu tư nên đặt ra nguyên tắc riêng trong giao dịch cho mình, cài đặt điểm cắt lỗ hợp lý, sử dụng kết hợp nhiều chỉ báo khác nữa chứ không nên áp dụng một cách máy móc. Mong rằng những thông tin mà Reviewsantot mang đến sẽ giúp ích cho bạn. Chúc bạn thành công!